Le spécialiste du laser industriel Nuburu est sur le point d’entrer en bourse via une fusion avec Special Purpose Acquisition Company (SPAC) Tailwind Acquisition Corp (TWND).

Grâce à cet accord, Nuburu et Tailwind Acquisition prévoient de se regrouper en une entreprise de 350 millions de dollars soutenue par un produit brut de 334 millions de dollars et 100 millions de dollars supplémentaires fournis par la société de gestion d’actifs Lincoln Park Capital.

L’accord marque le dernier d’une tendance de fusion SPAC d’impression 3D, qui a émergé après l’introduction en bourse de Desktop Metal à la fin de 2020. Au cours des 20 mois qui ont suivi, les SPAC ont ciblé les entreprises d’impression 3D dans des rachats d’une valeur de plus de 13 milliards de dollars, et bien que la popularité de ces transactions ait semblé entrer dans une accalmie récente, elles semblent maintenant être de nouveau en vogue comme moyen de devenir rapidement cotées et la levée de capitaux.

« Alors que l’électrification et les progrès de la fabrication stimulent la croissance sur nos marchés cibles, cette injection de capitaux vise à donner un élan continu à Nuburu », a déclaré Mark Zediker, PDG de Nuburu. « Nous nous concentrons sur la croissance de notre clientèle, l’expansion de nos canaux de distribution, l’accélération du développement de notre famille de produits à ultra-haute luminosité et la mise à l’échelle de nos opérations de fabrication pour répondre à la demande. »

« Notre partenariat avec TWND devrait accélérer nos plans d’expansion pour nous permettre de bénéficier d’une position de force sur les marchés publics. »

La technologie laser bleu de Nuburu

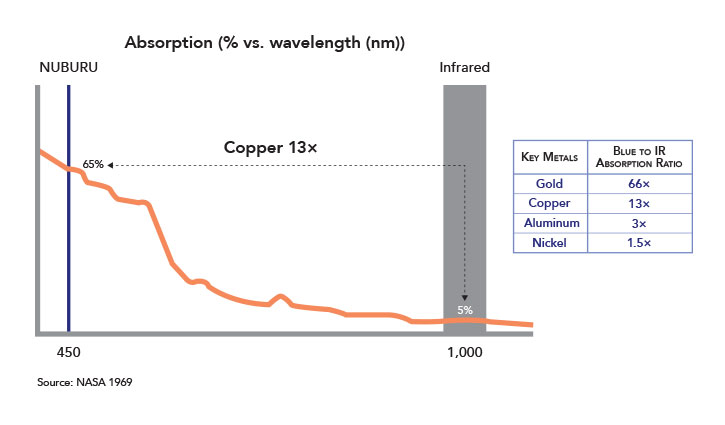

Alors que Nuburu a été créé en 2015, ce n’est qu’avec l’introduction de son premier laser bleu industriel deux ans plus tard qu’il a pu véritablement se tailler une niche de marché. En général, les lasers bleus offrent une meilleure qualité d’impression que les diodes laser lorsqu’il s’agit d’impression 3D avec du cuivre, de l’acier inoxydable ou de l’aluminium, car ceux-ci réfléchissent de grandes quantités d’énergie lumineuse.

Le cuivre, en particulier, est connu pour mieux absorber la lumière bleue que les autres longueurs d’onde, et en utilisant ses lasers AO et AI, Nurburu affirme qu’il est possible d’imprimer en 3D des pièces denses à partir de l’alliage dix fois plus rapidement que celles de ses concurrents. Lorsqu’ils sont utilisés dans une configuration de dépôt de métal au laser, la société affirme que ses lasers peuvent même souder du cuivre sur de l’acier, ou du cuivre sur d’autres cuivres, ce qui est impossible avec l’infrarouge.

Au cours des deux dernières années, le spécialiste du laser a cherché à renforcer sa position de leader du marché en élargissant son portefeuille. Pour financer cette expansion, Nuburu a levé 20 millions de dollars fin 2020, qu’il a réservés au développement d’un système de soudage « AI ». Cela a été suivi de près par Nuburu qui a obtenu sept brevets liés à ses technologies laser visibles, et il détient maintenant 170 brevets et demandes accordés.

Dans le cadre de sa dernière expansion pré-IPO en mai, Nuburu a également révélé qu’il travaillait avec Essentium sur une imprimante 3D métal à base de laser bleu. Fait intéressant, son partenaire est mieux connu pour ses opérations de fabrication de filaments fondus (FFF) et a accepté de se rendre public l’année dernière. Alors que la fusion SPAC d’Essentium s’est effondrée au début de 2022, la société a depuis obtenu une licence pour la technologie derrière le brevet fondamental de Nuburu, et la paire travaillerait toujours sur son nouveau système.

Financer les opportunités de croissance futures

Après avoir conclu un accord de regroupement d’entreprises avec Tailwind Acquisition, Nuburu est maintenant sur le point d’être coté en bourse. Une fois la transaction terminée, l’entreprise résultante sera répertoriée sous le symbole « BURU ». L’accord, qui valorise Nuburu à 350 millions de dollars, est toujours soumis à l’approbation des actionnaires des deux sociétés, mais devrait être conclu d’ici le début de 2023.

Selon les termes de l’accord, chaque partie prenante non rachetée de TWND recevra une action privilégiée pour chaque action ordinaire de classe A non rachetée au prix de 10,00 $ par action. L’accord permet également à Nuburu de lever des capitaux supplémentaires grâce à l’émission d’obligations convertibles avant sa clôture. En utilisant tout financement levé, l’entreprise prévoit d’investir dans la R&D et de déclencher une expansion intersectorielle.

« Notre objectif chez TWND est de nous associer à une entreprise dirigée par un fondateur qui dispose d’un vaste marché adressable et est positionnée pour une croissance rapide et durable à long terme », ajoute Chris Hollod, PDG de TWND. « Nous sommes ravis d’avoir l’opportunité de nous associer à Nuburu, une entreprise offrant des solutions de traitement des métaux essentielles à l’impression 3D, à l’aérospatiale, à l’électronique grand public et à la mobilité électrique. »

Retour des fusions SPAC d’impression 3D

Les fusions SPAC offrent aux entreprises privées une voie plus rapide et moins réglementée pour entrer en bourse que ne le permettent les introductions en bourse traditionnelles, ce qui les a rendues populaires parmi les entreprises d’impression 3D au cours des deux dernières années. Plus tôt cette année, Fathom Digital Manufacturing est devenue publique via une fusion avec Altimar Acquisition Corp II qui lui a permis de lever environ 80 millions de dollars.

En septembre 2021, Shapeways et Velo3D ont annoncé leurs propres fusions SPAC, au milieu d’une augmentation des transactions similaires qui ont vu Markforged, Redwire, Shapeways et d’autres devenir publics via des accords similaires. Cela dit, tous ces accords conclus par les entreprises de fabrication additive n’ont pas été conclus l’année dernière, et la fusion SPAC de 1,6 milliard de dollars de Bright Machines s’est effondrée avec les «conditions du marché» qui seraient à blâmer.

Dès 2014, avant même que ces transactions ne soient appelées fusions SPAC, Nano Dimension est devenue publique via une fusion inversée. Depuis lors, après avoir levé plus de 1,5 milliard de dollars auprès d’investisseurs, Nano Dimension a acheté des actions de Stratasys et réalisé de nombreuses acquisitions, notamment DeepCube, Admatec, Formatec, Global Inkjet Systems et Nanofabrica.

Pour rester au courant des dernières actualités de l’impression 3D, n’oubliez pas de vous abonner à la Bulletin de l’industrie de l’impression 3D ou suivez-nous sur Twitter ou aimer notre page sur Facebook.

Pour une plongée plus approfondie dans la fabrication additive, vous pouvez désormais vous abonner à notre Youtube canal, avec des discussions, des débriefings et des photos de l’impression 3D en action.

Vous êtes à la recherche d’un emploi dans l’industrie de la fabrication additive ? Visite Travaux d’impression 3D pour une sélection de rôles dans l’industrie.

L’image en vedette montre un laser bleu Nuburu. Photo via Nuburu.

Olive Angelini a couvert l’informatique, la CAO et le BIM pour les magazines Building Design + Construction, Structural Engineer et CE News. Il a remporté six prix de l’American Society of Business Publications Editors et a fait partie de l’équipe de reportage du prix Jesse H. Neal 2012 pour la meilleure série d’histoires liées à un sujet.